離婚時の不動産の財産分与とローン支払い方法

離婚をする際には、夫婦の財産を清算する目的で「財産分与」が行われます。 夫婦の財産が現金や預貯金だけであれば特に複雑…[続きを読む]

東京弁護士会所属、千代田区の弁護士事務所。法律相談を承ります。

離婚時には、婚姻中に夫婦が協力して維持・形成してきた共有財産を財産分与によって分配することになります。

実は、この財産分与によって財産の移転があった場合には、税金が課されるケースがあることをご存知でしょうか?

財産分与と税金との関係を正確に理解しておかなければ、高額な課税がされて、思いもよらない不利益を受ける可能性があります。

そのため、財産分与によって財産を手放す側も受け取る側も、財産分与と税金に関する知識を持っておくことが大切です。

今回は、不動産の財産分与の税務について解説します。

なお、離婚の際に問題となるお金の話全般については「離婚に伴うお金のはなし」をご覧ください。

目次

離婚で不動産を財産分与した場合には、譲渡所得税が課税されると判断した最高裁判所の判決があります(最高裁昭和50年5月27日判決)。

譲渡所得税とは、資産の譲渡があった場合に、それによって得た利益(譲渡所得)に対して課税される税金のことを言います。

【事案の概要】

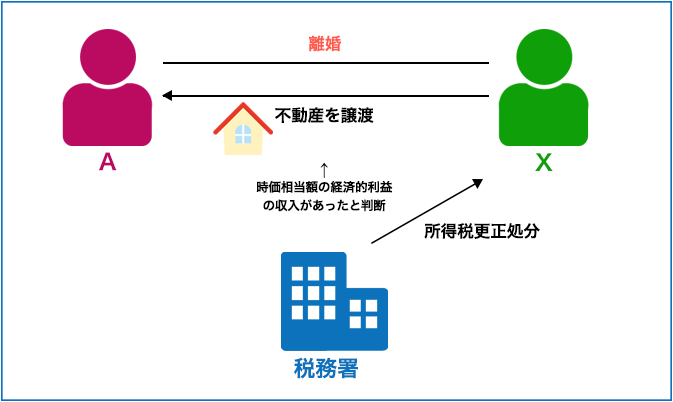

XがAと調停離婚をし、その際にAに対して、慰謝料および財産分与としてX名義の不動産を譲渡しました。

これに対して、Y税務署長は、当該譲渡は所得税法33条1項にいう「資産の譲渡」に該当し、時価相当額の経済的利益の収入があったものとして所得税更正処分をしました。

Xは、この処分を不服として更正処分取消訴訟を提起しましたが、一審名古屋地裁(慰謝料として譲渡されたものと認定)、二審名古屋高裁(慰謝料および財産分与として譲渡されたものと認定)とも、Xの請求を棄却したため、Xが上告をしました。

【判決要旨】

最高裁判所は、以下のような理由で、Xの上告を棄却し、不動産の財産分与には、譲渡所得税が課税されると判断しました。

①譲渡所得に対する課税は、資産の値上がりによりその資産の所有者に帰属する増加益を所得として、その資産が所有者の支配を離れて他に移転するのを機会に、これを清算して課税する趣旨のものである。

②所得税法33条1項にいう「資産の譲渡」とは、有償無償を問わず、資産を移転させる一切の行為をいうものと解すべきである。

③財産分与としての不動産の譲渡によって、分与者は、離婚によって負担した分与義務の消滅という経済的利益を享受したものというべきである。

財産分与によって不動産を手放した側には、以上のように譲渡所得税が課税されることがありますので注意が必要です。

なお、譲渡所得税の課税対象となる資産は、土地、建物、株式、ゴルフ会員権などの資産をいい、現金や預貯金などは対象には含まれません。これは、現金や預貯金は、取得時の金額と譲渡時の時価が同じであり、譲渡によって利益が出ることがないというのが理由です。

不動産の財産分与については、以下のコラムで詳しく解説しています。

土地や建物といった不動産を対象として財産分与を行った場合、不動産の取得費用が財産分与時における不動産の時価を上回っていれば、譲渡所得税が課税されます。

ただし、建物については、減価償却によって年々価値が減少していくことになりますので、建物の取得費用と財産分与時の時価が同じであったとしても、取得費用から減価償却累計額が差し引かれるため、譲渡所得が発生することがあります。

不動産の譲渡所得税の税率は、不動産の所有期間に応じて以下のようになります。

財産分与をした年の1月1日時点で、財産分与の対象となった土地や建物の所有期間が5年を超える場合は、長期譲渡所得になります。

長期譲渡所得の税率は、所得税15%、住民税5%の合計20%です。

財産分与をした年の1月1日時点で、財産分与の対象となった土地や建物の所有期間が5年以下の場合は、短期譲渡所得になります。

その場合の税率は、所得税30%、住民税9%の合計39%です。

マイホーム(居住用不動産)を財産分与の対象にする場合は、税法上の特例が適用されますので、譲渡所得税がかからない場合がほとんどです。

税法上、マイホームが財産分与の対象になる場合は、所有期間にかかわらず、譲渡所得から最大で3,000万円を控除することが認められています。このような特例を利用することによって譲渡所得税の課税を受けないで済むことになります。

ただし、この特例を利用するためには、財産分与の当事者が親子や夫婦などの特別な関係にないということが要件とされています(つまり、離婚成立後に、財産分与を行う必要があります)。

では、財産分与によって不動産を取得した側には、どのような税金が課税されるのでしょうか。

財産分与をすると現金、預貯金、不動産といった財産が移転することになりますので、客観的にみると財産の譲渡や贈与があったとも思えます。

しかし、財産分与は、夫婦の財産関係の清算や離婚後の生活保障を目的とした給付であるため、一般的な財産の譲渡や贈与とは異なるものと考えられています。

そのため、財産分与によって不動産を得たとしても、原則として税金が課税されることはありません。

ただし、財産分与によって不動産を取得した場合には、不動産の名義変更時に登録免許税がかかり、その後、不動産の所有者として固定資産税が課税されることになります。

以下のようなケースでは、例外的に贈与税または不動産取得税が課税されることがありますので注意が必要です。

贈与税が課税されるケースとしては、財産分与の額が多すぎる場合と偽装離婚をした場合があります。

財産分与は、夫婦間の財産関係の清算を目的として行われます。そして、一般的に夫婦の財産形成に対する貢献度は等しいと考えられていますので、財産分与の割合は、2分の1とされています。

したがって、財産分与の一般的な割合を超えて財産分与がなされた場合は、その超過部分について財産分与の範囲外となり、超過部分に対して、贈与税が課税される可能性があります。

もっとも、2分の1を超える財産分与割合であったからといって直ちに贈与税が課税されるというわけではなく、個別具体的な事情によって課税されるかどうかの扱いは異なってきます。

一般的な財産分与の割合を超えて財産分与を行う場合には、正当な根拠をもって行うことが必要になりますので注意しましょう。

贈与税や相続税を免れる目的で夫婦が離婚をし、財産分与をした場合には、贈与税が課税される可能性があります。

このような偽装離婚のケースでは、上記とは異なり、一般的な財産分与割合を超えた部分だけでなく、取得したすべての財産に対して贈与税が課税されることになります。

財産分与によって不動産を取得したとしても、原則として不動産取得税は課税されません。不動産は、夫婦の共有財産であり、実質的にみると夫婦の双方に持分があるといえ、財産分与によって新たに取得したものではないというのが理由です。

もっとも、以下の2つの要件を満たさない場合は、例外的に不動産取得税が課税される可能性があります。

財産分与と税金の関係は、財産を手放す側なのか財産をもらう側なのかによって大きく異なり、具体的な財産分与の条件によっても課税の有無が変わってきます。

財産分与によって高額な税金が課税されてしまうと、手元に残すことができる財産が少なくなってしまい、離婚後の生活にも大きな影響が生じる可能性があります。

そのため、財産分与と税金との関係については、財産分与前にきちんと専門家に相談をしてアドバイスを受けることが大切です。

個々の状況により適切な知識・方法などをご提示致しますので、詳しくは、経験豊富な当事務所までお気軽にご相談ください。

【関連リンク】取扱分野|離婚

〒102-0094

東京都千代田区紀尾井町3-30

WIND KIOICHO BLDG.

(旧:紀尾井町山本ビル)5F

東京メトロ「麴町」駅1番出口より徒歩約5分

東京メトロ「永田町」駅5番・9番・7番出口より徒歩約5分

東京メトロ「赤坂見附」駅D番出口より徒歩約8分

東京メトロ「半蔵門」駅1番出口より徒歩約8分

JR「四ツ谷」駅麹町口より徒歩約14分