- 遺留分とは何?どうやって請求するの?

- 遺留分は誰に請求できるの?

- 遺言が不公平だった、どうにかならない?

- 生前贈与を受けていた兄と同じように遺産を分けるのは不公平だ

このように、実際に遺留分の問題に直面した時の対処方法をご説明いたします。

目次

1.遺留分とは?

1-1. 法定相続人に認められた相続の最低保証額

遺留分は、一定の法定相続人に一定の割合の相続財産の承継を保障する制度です。

本来は自分の財産は自分で処分できるのが原則で、遺言、生前贈与や死因贈与により、誰にどのように遺産を承継させるかは被相続人の自由です。

しかしながら、遺産を相続人に承継させず他人に承継した場合、相続人は困ることになります。遺産を受け取らなければ生活が立ち行かなくなる相続人もいるからです。

そのため、一定の法定相続人に一定割合の相続財産の承継を保障したのが遺留分の制度です。

1-2. 各法定相続人の遺留分割合は?

民法1042条1項には以下の定めがあります。

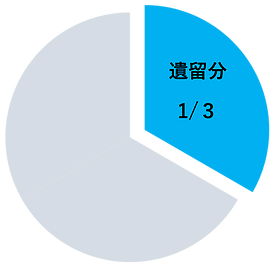

ア 直系尊属のみが相続人である場合

遺留分は、被相続人の財産の3分の1

※直系尊属とは、父母、祖父母など自分より上の世代の人のことです。但し、義父・義母、叔父・叔母は含みません。

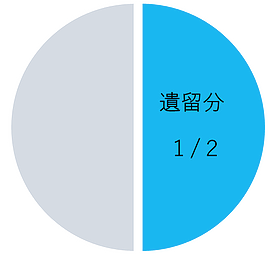

イ ア以外の場合

遺留分は、被相続人の財産の2分の1

ちなみに、「ア以外」の場合とは以下のとおりです。

- 直系卑属のみが相続人である場合

- 直系卑属と被相続人の配偶者が相続人である場合

- 直系尊属と被相続人の配偶者が相続人である場合

- 配偶者のみの場合

※直系卑属とは、子、孫など自分よりも下の世代の人のことです。ただし、甥や姪、子の配偶者は含みません。

兄弟姉妹は、遺留分を有する相続人(遺留分権利者)に含まれないので注意が必要です(民法1042条1項)。

1-3. 遺留分の計算方法は?

各相続人の遺留分は、前述の遺留分に法定相続分を乗じたものになります。

具体的には以下のとおりになります。

①配偶者と子が相続人の場合

法定相続分は、配偶者が2分の1、子が2分の1です。子が複数の場合は、2分の1を頭割りします。 この場合の遺留分は、被相続人の財産の2分の1になりますので、遺留分は、配偶者が4分の1、子が4分の1となり、子が複数の場合は4分の1を頭割りします。

※相続時に子がいない場合、孫に相続します(代襲相続)。

②配偶者と直系尊属が相続人の場合

法定相続分は、配偶者が3分の2、直系尊属が3分の1です。直系尊属が複数いる場合は、一番近い直系尊属のみが相続人となります。 この場合の遺留分は、被相続人の財産の2分の1になりますので、遺留分は、配偶者が3分の1、直系尊属が6分の1となります。

例えば、被相続人の親のほか、祖父母がいた場合は、被相続人の親だけが相続人となります

※子がいる場合、直系尊属は法定相続人にはなりません。

③配偶者と兄弟姉妹が相続人の場合

法定相続分は、配偶者が4分の3、兄弟姉妹は4分の1です。兄弟姉妹が複数の場合は、4分の1を頭割りすることになります。 この場合の遺留分は、被相続人の財産の2分の1になりますので、遺留分は、配偶者が2分の1となります。兄弟姉妹には遺留分はなく、2分の1の遺留分の権利はすべて配偶者が取得することになります。

※子や直系尊属がいる場合、兄弟姉妹は相続人にはなりません。

2.遺留分が侵害される場合とは

遺留分の侵害が生ずる具体的なケースを挙げて説明します。

2-1. 遺言書で偏った相続分が指定されるケース

夫が死亡し、遺言で長男に全財産を相続させるケース、その他、気に入っている家族や親族などを優遇して偏った相続分の指定をするケースなどが考えられます。

例えば、夫が死亡し、長男に全て相続させるという遺言があった場合で、相続人が妻、二男、三男の場合、前述のとおり、各相続人の遺留分は、遺留分に法定相続分を乗じたものになりますので、妻、二男、三男の遺留分は以下のとおり計算します。

- 妻… 遺留分(1/2)×法定相続分(1/2)=1/4…被相続人の財産の1/4が取り分となります

- 二男…遺留分(1/2)×法定相続分(1/6)=1/12…被相続人の財産の1/12が取り分となります

- 三男…遺留分(1/2)×法定相続分(1/6)=1/12…被相続人の財産の1/12が取り分となります

2-2. 一部の相続人に多額の生前贈与などが行われたケース

一部の相続人に多額の生前贈与が行われると、生前贈与を受けた相続人とそうではない相続人との間で不公平になります。

そこで、遺留分の計算にあたっては、被相続人が相続開始のときに有していた財産に、生前贈与した財産の額を加算します。

例えば、長男に全て生前贈与がなされた後、夫が死亡した場合、妻や二男、三男に相続する財産がないことになります。

そこで、遺留分の計算にあたっては、生前贈与された財産が相続時にあるものとみなして遺留分を計算することになるのです。

要するに生前贈与があった財産も相続財産とみなして遺留分を計算することになります(これを法律用語で「持戻し」と言っています)。

持戻しの対象となる財産は、相続人に対する生前贈与の場合は、原則として相続開始から10年間遡って、相続財産に持ち戻したうえで全体の金額を計算します。

また、相続人以外に対する生前贈与は、原則として相続開始前1年以内に行われたものに限り、持ち戻しの対象になります。

ただし、持戻しの対象となる生前贈与は法律で限定されています。民法1044条3項で、相続人に対する生前贈与の場合は、結婚や養子縁組の際に受けた贈与や生計の資本として受けた贈与(住居や事業資金の贈与など)に限定されています。

このように、一部の相続人に多額の生前贈与が行われると、被相続人が相続開始のときに有していた財産に、生前贈与した財産の額を加算して相続財産全体の金額を計算し、遺留分を計算しますので、遺留分が侵害される場合が多いと言えます。

3.遺留分を侵害された場合は「遺留分侵害額請求」ができる

3-1. 遺留分侵害額請求とは?

遺留分侵害額請求とは、遺留分権利者やその承継人が、遺留分を侵害する遺贈(遺言による贈与)・贈与を受けた人に対して、遺留分侵害額に相当する金銭の支払いを請求できる権利です(民法1046条1項)。

このように遺留分侵害額請求は、遺言や生前贈与を受けた相続人に金銭の支払いを請求する権利ですので、例えば、一部の相続人が生前贈与として不動産を譲り受けた場合、遺留分を請求する権利がある相続人は、不動産そのものの分割を求めることはできません。

不動産現物は譲り受けた相続人のところに残ることになります。

以前は「遺留分減殺請求」と呼ばれていました。遺留分減殺請求は、遺留分を侵害する遺贈または贈与の効力を失わせ、遺産そのものを取り戻す権利(=減殺する)ですので、例えば、一部の相続人が生前贈与として不動産を譲り受けた場合、遺留分を請求する権利がある相続人は、遺留分減殺を受けるべき価額に応じて、不動産そのものの分割を求める権利であるとされていました。

なお、遺留分が侵害された場合、2019年6月30日以前に開始した相続については、旧法の遺留分減殺請求を行うことになり、2019年7月1日以降に開始した相続については、遺留分侵害額請求を行うことになります。

3-2. 遺留分侵害額請求の相手方が複数いる場合、誰がどのように負担するのか?

遺留分を侵害している者が複数いる場合の金銭債務の負担割合については、民法1047条1項で以下のルールが規定されています。

- 遺贈又は贈与の目的の価額を上限にする 遺贈を受けた者(受遺者)又は贈与を受けた者(受贈者)の負担額は、遺贈又は贈与の目的の価額が上限とされています。

- 受遺者と受贈者の負担の順序 受遺者が先に遺留分侵害額を負担することになります。

- 複数受遺者がいる場合の負担割合 受遺者が複数いるときは、遺贈の目的の価額に応じて遺留分侵害額を負担します。

- 複数の受贈者が存在し、かつ、その贈与が同時になされた場合の負担割合 贈与の目的の価額に応じて遺留分侵害額を負担することになります。

- 複数の受贈者がいる場合は、新しい贈与を受けた者から遺留分侵害額を負担することになります。

3-3. 遺留分侵害額を負担する者に十分な資金がない場合

被相続人から受けた遺贈が換価困難な不動産や動産だった場合や、金銭の生前贈与を受けたものの、時間が経過して金銭が既になかった場合など、受遺者や遺贈者にとって、遺留分負担額を負担することが困難な場合もあり得ます。

そこで、裁判所は、受遺者や受贈者の請求により、金銭債務の全部または一部の支払いについて相当の期限を許与する(=支払期限を猶予する)こととしています。

3-4. 1年間の消滅時効に注意

遺留分侵害額請求権は、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から1年間で時効消滅します(民法1048条)。

従って、弁護士に相談するなどして、受遺者又は受贈者に対し、内容証明郵便等により遺留分侵害額請求の権利を行使する意思表示を通知して、時効完成を阻止する必要があります。

1年という時効期間はあっという間に経過しますので、早めのご相談をお願いしたいと思います。

4.遺留分侵害額請求を行うための方法は?

4-1. 遺留分侵害者と直接交渉する

まずは、遺贈又は贈与を受けた相手方と直接交渉して、任意に侵害額を支払ってもらうようにしましょう。

直接交渉により相手方が納得の上解決すれば、それが最も時間的にも経済的にもコストを削減できるいい方法だと思います。

ただし、相手方が納得する客観性のある提案は、当事者間の協議では難しい場合も多いので、その場合は弁護士にご相談ください。

4-2. 遺留分侵害額の請求調停を申し立てる

遺贈又は贈与を受けた相手方と直接交渉してもうまく解決できるとは限りません。

相続財産の評価の争い、贈与の額の争い、当該贈与が相続財産に持戻しされるか否かの争い、寄与分を主張する相続人がいる場合に寄与分を認めるか否かの争いなど、遺留分侵害の有無そのものについて揉めてしまうこともあり得ます。

また、当事者間の協議が感情的になり話合いが円滑に進まない場合もあり得ます。その場合は家庭裁判所への調停の申立ても有力な選択肢となります。

調停では、裁判官と調停委員が第三者的視点から当事者から事情を聞き、資料を提示してもらうなどして、解決案を模索してくれます。そのため、当事者間の協議の場合よりも交渉が円滑に進みやすいというメリットがあります。

調停手続は、家庭裁判所への申立が必要であり、また、遺留分侵害額の計算や必要な資料の提示や、裁判官や調停委員とのやりとりが必要ですので、実際の手続きは弁護士に任せると安心です。

4-3. 遺留分侵害額請求訴訟を提起する

調停手続を経ても、なお当事者の言い分があまりにも乖離している場合、訴訟提起をして解決を図らざるを得なくなります。

相続財産の価額、特別受益の存在や価額、遺留分割合など、遺留分侵害額請求をする側が立証しなければなりません。訴訟提起をするには入念な準備が必要となりますので、弁護士に相談した方がいいでしょう。

5.遺留分侵害額請求についてのよくある質問(FAQ)

遺留分侵害額請求されたらどうすればいい?

遺留分侵害額請求をされた場合には、決して無視してはいけません。遺留分は法律上認められた制度であり、最悪の場合は裁判を起こされて、強制的に遺留分相当の金銭を支払わなければならなくなってしまいます。

遺留分侵害額請求をされたら、まず次のことを確認しましょう。

- 相手に遺留分侵害額請求をする権利があるか

- 遺留分侵害額請求の時効が成立していないか

- 請求された遺留分の金額は正確か

上記3つのポイントを満たしているのであれば、支払う必要があります。

しかし、現実には相続財産の評価額について意見が対立するなど、遺留分の額について合意に至らず争いになることは少なくありません。

遺留分侵害額請求を受けた場合には、冷静に話し合うためにも、弁護士に相談することをお勧めします。

遺留分侵害額請求が認められた場合、相続税の計算はどうなるの?

遺留分の清算が相続税申告期限前に完了した場合

遺留分相当の金銭を取得した遺留分権利者も、遺留分相当の金銭を支払った遺留分義務者も、清算後の相続財産額に応じて相続税の申告を行います。

特別な手続きの必要はありません。

遺留分の清算が相続税申告期限御に完了した場合

遺留分の清算によって遺留分義務者の相続財産は減っているため、相続税を納め過ぎています。そのため、遺留分義務者は、税務署に「更正の請求」を行えば、相続税の還付を受けることができます。

遺留分義務者が更正の請求をした場合には、遺留分権利者も修正申告、そもそも申告をしていなければ、期限後申告を行い足りない税額分を納めなければなりません。

遺留分義務者の更正の請求がない場合には、遺留分権利者も修正申告や期限後申告の必要もありません。誰が相続税を負担しても総額は変わらないので、税務署としては問題ないわけです。

6.まとめ

遺留分は、遺贈や生前贈与が金銭の場合や法定相続人が少ない場合は、比較的計算が簡単であり、その金額を請求するだけなので、簡単に解決できるとお考えの方も多いように思います。

しかしながら、相続人間の利害対立が深刻であったり、遺贈や生前贈与の存在そのものを争ったり、遺贈や生前贈与が不動産である場合、寄与分を主張する相続人がいる場合など、当事者間での任意での解決が難しい場合があります。

その場合は、相続の経験が豊かな弁護士に相談することでスムーズに進めることができます。当事務所でも遺留分に関する紛争の知識や経験が豊富にありますので、是非、ご相談をいただければと思います。